Налог на добавленную стоимость (НДС) – это один из основных видов налогообложения, который взимается при продаже товаров или оказании услуг. Он является важной составляющей бюджетной системы и вносит значительный вклад в формирование доходной части государственного бюджета. Одним из ключевых аспектов учета НДС является правильное и своевременное учет предоставленных авансов.

Аванс – это денежные средства, которые клиент или заказчик предоставляет поставщику товаров или исполнителю услуг в качестве оплаты за будущую поставку товаров или оказание услуг. Авансовые платежи часто применяются в строительной, производственной и других отраслях, где необходимо предусмотреть оплату заранее для обеспечения исполнения контракта.

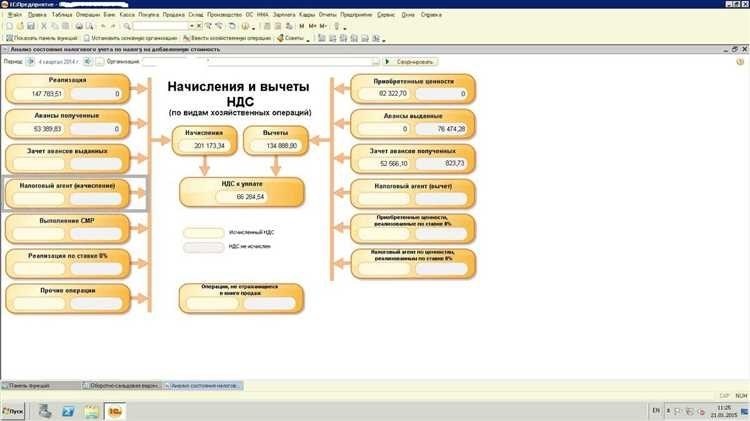

Учет авансов по НДС имеет свои особенности и требует внимательного подхода. В рамках учета НДС с предоставленных авансов необходимо правильно определить обязательства по уплате налога, наличие права на вычеты, а также соблюсти требования законодательства в отношении сроков и порядка уплаты налога.

Когда предоплата и отгрузка происходят в одном квартале

Когда компания получает предоплату за товар или услугу и одновременно выполняет отгрузку в том же квартале, возникают вопросы по учету и начислению НДС. В таких случаях необходимо учитывать правила, которые определяют порядок начисления и оплаты налога.

Во-первых, важно помнить о том, что предоплата считается доходом компании, и на нее должен быть начислен НДС. Однако, если компания планирует выполнить отгрузку в течение 10 дней после получения предоплаты, она имеет право отложить начисление и уплату налога до конца квартала.

Важно отметить, что отсрочка начисления и уплаты НДС возможна только при условии, что компания действует в соответствии с законодательством и не злоупотребляет этим правом. При обнаружении нарушений налоговая служба может применить штрафные санкции и требовать оплаты не только разницы суммы НДС, но и пеней.

Если отгрузка товаров или оказание услуг были выполнены до получения предоплаты, компания должна сразу начислить и уплатить НДС по полной стоимости поставки. В этом случае, предоплата не является основанием для отсрочки оплаты налога.

Действия после отгрузки

После того, как товар уже был отгружен, возникают определенные действия, которые нужно выполнить в отношении НДС. Важно правильно провести все необходимые процедуры, чтобы избежать проблем с учетными документами и уплатой налогов.

Один из важных шагов после отгрузки – это подготовка документов для предоставления покупателю. В этом случае рекомендуется составить счет-фактуру, которая будет содержать информацию о продаже товара, включая сумму НДС. Счет-фактура должна быть выставлена в соответствии с требованиями налогового законодательства и содержать все необходимые данные.

Также, важно учесть, что после отгрузки товара возможно изменение условий сделки. Например, покупатель может попросить вернуть ему часть оплаченной суммы или изменить условия доставки. В таком случае, необходимо произвести корректировку документов и пересчитать сумму НДС в соответствии с новыми условиями.

После проведения всех необходимых действий и подготовки документации, необходимо учесть налоговые последствия отгрузки товара. Возможно, вам потребуется уплатить налог на добавленную стоимость по отгруженному товару, а также подать отчетность в налоговую инспекцию. Все эти процедуры следует проводить в срок и в соответствии с требованиями законодательства.

| Действия после отгрузки: | Подготовка и выставление счет-фактуры |

|---|---|

| Корректировка документов при изменении условий сделки | |

| Уплата НДС по отгруженному товару | |

| Подача отчетности в налоговую инспекцию |

Как учитывать НДС при возврате аванса покупателю?

В данном разделе мы рассмотрим ситуацию, когда поставщик возвращает аванс покупателю. Это может произойти по разным причинам, например, из-за отмены заказа или из-за невыполнения условий договора.

При возврате аванса покупателю, важно правильно учесть сумму НДС, чтобы избежать проблем с налоговыми органами. Сумма НДС, подлежащая возврату, должна быть определена и отражена в документах.

Для начала необходимо учесть, что возврат аванса является документально подтвержденным событием. Отражение возврата аванса в бухгалтерии должно осуществляться с использованием соответствующих документов, таких как акт возврата аванса или счет-фактура.

Возврат аванса покупателю означает, что деньги, включая сумму НДС, возвращаются обратно в его расчетный счет. Для правильного учета НДС при возврате аванса необходимо указать в документах сумму возвращаемого аванса и отдельно указать сумму возвращаемого НДС.

Важно отметить, что при возврате аванса покупателю, сумма возвращаемого НДС должна быть выделена отдельно и указана явно в документах. Это позволит избежать возможных ошибок и недоразумений при дальнейшем взаимодействии с налоговыми органами.

Особенности учета НДС при возвращении аванса покупателю

Когда поставщик возвращает аванс покупателю, возникают определенные особенности, связанные с учетом НДС. В данном случае необходимо принять во внимание несколько важных аспектов.

- Необходимо учесть, что возвращение аванса покупателю является отдельной операцией, которая должна быть правильно зарегистрирована в бухгалтерии. Для этого необходимо выставить счет-фактуру на возвращаемую сумму и указать соответствующие налоговые реквизиты.

- При возврате аванса покупателю необходимо учесть, что НДС, уплаченный при его получении, также подлежит возврату. Для этого необходимо составить документы, подтверждающие факт возврата аванса, а также указать сумму возвращаемого НДС.

- При возврате аванса покупателю необходимо учесть правила взаимозачета. Если сумма аванса, полученного от покупателя, была учтена в составе общей суммы поставляемых товаров или услуг, при возврате аванса необходимо произвести корректировку стоимости поставленных товаров или услуг.

- Возврат аванса покупателю должен быть отражен в отчетности по НДС. Для этого необходимо составить специальные налоговые документы, в которых указать детали операции по возврату аванса и соответствующие налоговые реквизиты.

- При возврате аванса покупателю необходимо также учесть возможные штрафы или пени, связанные с задержкой возврата аванса. Для этого необходимо произвести расчеты и отразить соответствующие суммы в бухгалтерии.

В целом, возврат аванса покупателю является довольно сложной операцией, требующей внимательного и точного учета. Неверная регистрация данной операции может привести к серьезным налоговым проблемам и штрафным санкциям. Поэтому важно провести все необходимые действия в соответствии с действующим законодательством и налоговыми правилами.