Современная жизнь ставит перед родителями множество финансовых задач, особенно когда речь идет о детях. Воспитание и образование маленьких членов семьи требуют значительных финансовых вложений, которые часто сравнимы с настоящими налоговыми бременами. Однако семьи имеют право на специальные льготы, которые позволяют им снизить свои налоговые обязательства и обеспечить благополучие и развитие своих детей.

Одним из важных способов сэкономить на налогах является право налоговых вычетов, которые доступны для семей с детьми. Такие вычеты позволяют снизить сумму налогового платежа и направить эти средства на важные потребности вашей семьи. Вычеты на детей позволяют семьям не только снизить свои налоговые обязательства, но и обеспечить детям достойное будущее. В этой статье мы расскажем о том, каким образом можно получить налоговые вычеты на детей и как они могут помочь вам сохранить свои финансы.

Вычет в размере 3 000 рублей: кто им может воспользоваться?

Когда речь заходит о налоговых льготах, важно знать, кому полагается вычет в размере 3 000 рублей. Эта льгота предоставляется определенной категории налогоплательщиков, которые находятся в особых условиях или испытывают определенные трудности.

В первую очередь, вычет в размере 3 000 рублей предоставляется ветеранам труда. Это люди, которые внесли значительный вклад в развитие отечественной экономики и проработали достаточно долгий период времени. Вычет является своеобразным признанием их трудовых заслуг и позволяет им сэкономить определенную сумму на уплате налогов.

Кроме того, вычет в размере 3 000 рублей может быть предоставлен инвалидам. Это категория граждан, которые имеют ограниченные возможности физической или психической работы. Инвалиды также имеют право на налоговые льготы, в том числе на вычет в размере 3 000 рублей, что позволяет им сэкономить на уплате налогов и получить некоторое материальное облегчение.

Кроме ветеранов труда и инвалидов, вычет в размере 3 000 рублей может быть предоставлен также другим категориям налогоплательщиков, которые находятся в особых условиях или испытывают определенные трудности. Например, это может быть лицо, которое потеряло кормильца или лицо, имеющее большое количество детей.

В целом, вычет в размере 3 000 рублей является одним из механизмов социальной поддержки налогоплательщиков, которые находятся в особых условиях или испытывают трудности. Он позволяет этим людям сэкономить на уплате налогов и получить некоторое материальное облегчение.

Вычет на детей: кто может получить дополнительные льготы

Вычет на детей представляет собой возможность, предоставляемую государством, сократить сумму налоговых платежей, если у вас есть несовершеннолетние дети. Такая мера направлена на поддержку семей с детьми и помощь им в облегчении финансовой нагрузки. Однако не все семьи могут воспользоваться данной льготой.

Кто имеет право на дополнительный вычет в размере 500 рублей?

Дополнительный вычет в размере 500 рублей предоставляется семьям, имеющим несовершеннолетних детей. В данном случае, сумма вычета не зависит от количества детей в семье. Это означает, что семья с одним ребенком получит такой же вычет, как и семья с несколькими детьми.

Кому полагается дополнительный вычет в размере 3 000 рублей?

Дополнительный вычет в размере 3 000 рублей предоставляется семьям, в которых есть дети-инвалиды. Такой вычет предназначен для помощи таким семьям в финансовом плане, учитывая дополнительные расходы, связанные с уходом за ребенком. Для получения данного вычета необходимо предоставить соответствующие документы, подтверждающие инвалидность ребенка.

Важно отметить, что для получения дополнительных вычетов на детей необходимо предоставить соответствующую информацию в налоговую службу при заполнении налоговой декларации. Размер вычета зависит от дохода семьи и других факторов, указанных в законодательстве. Благодаря таким вычетам, семьи с детьми могут сэкономить на налоговых платежах и облегчить свою финансовую нагрузку.

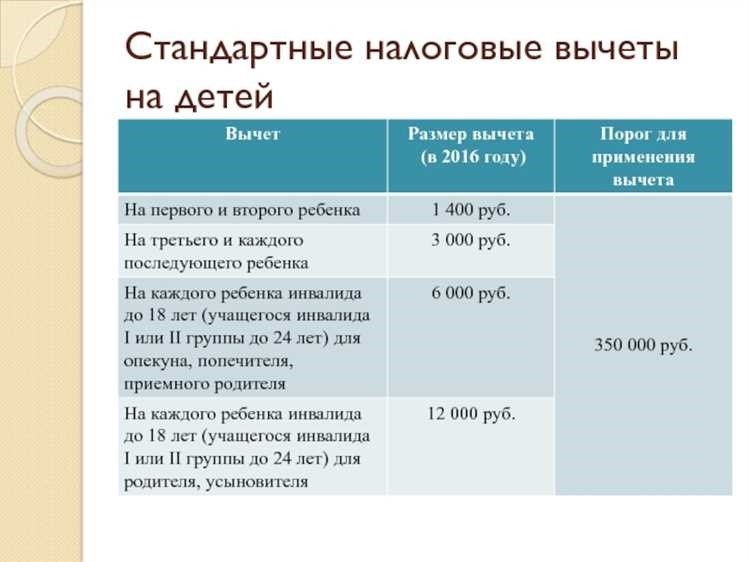

Основные виды налоговых вычетов на детей

В данном разделе мы рассмотрим основные виды налоговых вычетов, которые предусмотрены законодательством для семей с детьми. Эти вычеты позволяют семьям значительно сократить сумму налоговых платежей, которые приходится уплачивать каждый год.

Виды налоговых вычетов

Первый вид вычета предусматривает возможность получения фиксированной суммы налогового вычета на каждого ребенка в семье. Данный вычет доступен для тех, кто воспитывает двух и более детей.

Кроме того, существует второй вид налогового вычета, который предусматривает возможность получения дополнительной суммы на детей, если они учатся в школе или высшем учебном заведении. Данный вычет доступен для семей, имеющих одного или более детей, которые обучаются в образовательных учреждениях.

Налоговые вычеты на детей в России

Вычет в 500 рублей

В соответствии с действующим законодательством Российской Федерации, каждому родителю, у которого есть несовершеннолетний ребенок, полагается налоговый вычет в размере 500 рублей. Данный вычет доступен независимо от доходов родителей и количества детей в семье. Он предоставляется автоматически каждый год и помогает сэкономить на уплате налогов.

Вычет в размере 3 000 рублей

Дополнительный налоговый вычет в размере 3 000 рублей предоставляется родителям, у которых есть двое или более детей. Этот вычет предназначен для поддержки многодетных семей и помогает снизить налоговую нагрузку на семейный бюджет. Для получения данного вычета необходимо предоставить соответствующие документы и заполнить специальную форму налоговой декларации.

Вычет на детей позволяет сэкономить семьям некоторую сумму денег на уплате налогов. Однако, для получения этого вычета необходимо правильно оформить документы и внести соответствующую информацию в налоговую декларацию. Более подробную информацию о порядке предоставления стандартных вычетов по НДФЛ можно найти на сайте налоговой службы или у специалистов, занимающихся налоговым консультированием.